Comprar vivienda normalmente representa la inversión más grande que hacemos en nuestras vidas. Sin embargo, la decisión entre comprar vivienda o vivir en arriendo normalmente no se toma analizando la inversión de una manera objetiva, sino que normalmente se toma con el corazón.

"La vivienda propia da más seguridad", "Comprar vivienda propia significa que uno es alguien y merece el respeto de su familia y amigos", "La vivienda propia es una bendición" son comentarios que se escuchan y que son parte de la sabiduría popular.

Sin embargo, es importante darse cuenta que la sabiduría popular no siempre es sabia y que así como la vivienda propia brinda estabilidad, la vivienda arrendada brinda flexibilidad. Miles de familias sufren pagando altas hipotecas con el riesgo de perder lo ya invertido si por algún motivo no pueden seguir pagando. Muchas familias son prisioneras de sus viviendas cuando los precios bajan y se dan cuenta de que pueden perder gran parte de sus ahorros al vender. En estos casos la flexibilidad de vivir en arriendo y poder mudarse a una vivienda más barata o cambiar de barrio seria invaluable.

Tomando en cuenta lo anterior, hemos decidido hacer un análisis financiero entre comprar vivienda y vivir en arriendo. Contrario a lo que dicta la sabiduría popular, veremos que desde el punto de vista financiero no siempre es mejor comprar vivienda propia y que no hay una respuesta única.

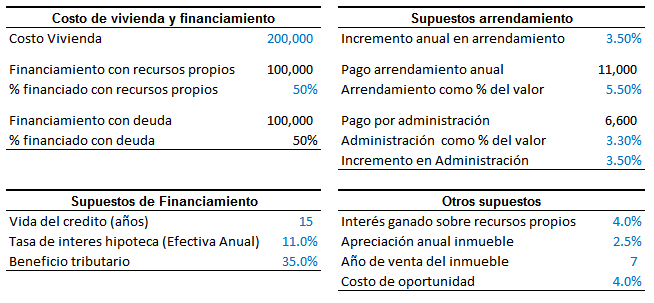

Para esta comparación estamos asumiendo la compra o el arriendo de un apartamento por un valor de $200,000 dólares. En el primer caso veremos el costo de comprarlo y vivir en el por 7 años, vendiéndolo al final del año 7. En el segundo caso veremos el costo de vivir en arriendo en este apartamento durante 7 años. En el cuadro de abajo se encuentran los supuestos del análisis.

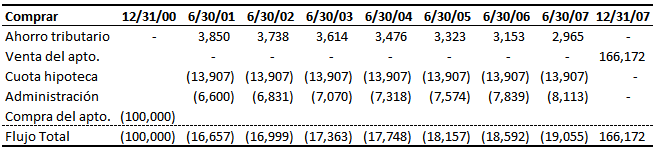

Primer caso: Comprar vivienda

Asumimos que el apartamento de $200,000 se financia 50% con una hipoteca a 15 años al 11%. El apartamento tiene cuotas de administración de $550 dólares al mes y las viviendas en este mercado se benefician de una apreciación del 2.5% anual.

Salidas de efectivo

- Pago de intereses sobre hipoteca: Es común que haya que pedir prestado para poder realizar una compra tan grande como la de una vivienda. Desafortunadamente en América Latina las tasas de interés de las hipotecas son bastante altas (esto tambien afecta los creditos corporativos), lo que resulta en altos pagos mensuales. En este caso asumimos una tasa de interés relativamente baja del 11%

- Pago de administración: La cuota de administración es el pago mensual que se debe hacer para cubrir el costo de servicios tales como mantenimiento de áreas comunes y seguridad privada entre otros. Esta cuota varía mucho de propiedad a propiedad. Hemos asumido una cuota de $550 dólares mensuales (3.3% anual del valor del inmueble)

Entradas de efectivo

- Apreciación del inmueble: Uno de los aspectos más importantes de ser dueño de la vivienda apropia es que uno se beneficia de cualquier incremento en el valor del inmueble. El precio de los bienes raíces es cíclico, pero por lo general tiende al alza en ciudades en desarrollo como las de América Latina. Sin embargo, siempre antes de hacer la compra de un inmueble hay que analizar en detalle la historia de los precios y las expectativas de apreciación o depreciación de los inmuebles. La última recesión global le enseño a mucha gente en todo el mundo que no es cierto que los precios de la vivienda siempre suban.

- Ahorro tributario: Cada país es diferente en este aspecto, pero es común que se ofrezcan beneficios tributarios para las personas que quieren comprar vivienda propia. Por ejemplo en Colombia existen las cuentas AFC que permiten generar un ahorro libre de impuestos para destinar a la compra de vivienda. En Estados Unidos, los intereses que se pagan por la hipoteca de una vivienda propia son deducibles de impuestos. En este caso hemos asumido un beneficio tributario similar al que se da en Estados Unidos equivalente al 35% de los intereses pagados por la hipoteca.

Los flujos de caja relacionados con la compra del apartamento se verian asi:

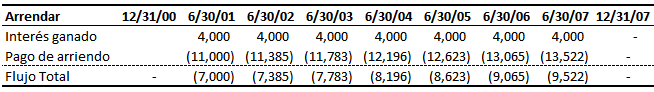

Segundo caso: Arrendar

En este caso asumimos que en lugar de comprar el apartamento por $200,000 dólares lo tomamos en arriendo por un monto de $916 dólares mensuales.

Salidas de efectivo

- Pago de arriendo: Financieramente hablando hay una sola salida de caja relacionada con vivir en arrendamiento y esta es el pago de arriendo. De forma similar a otras variables relacionadas con finca raíz, este monto varia dramáticamente de inmueble a inmueble y ciudad a ciudad. En este caso hemos asumido que se pagaría un arriendo de $916 dólares mensuales (equivalente a un 5.5% anual del valor del inmueble) y que el arrendador incrementa este pago en un 3.5% anualmente.

Entradas de efectivo

- Retorno del capital no usado: Ignorar este retorno es uno de los errores más comunes cuando se hace un análisis financiero de compra de vivienda. Este retorno refleja el hecho de que al comprar vivienda propia se están aportando recursos propios por el monto no financiado y que dichos recursos propios dejan de ganar intereses. En este caso, asumimos que los recuros que se habrían aportado para comprar el apartamento están invertidos ganando intereses y que obtienen un retorno del 4% anual, o $4,000 dólares anuales.

Los flujos de caja relacionados con tomar en arriendo el apartamento se verian así:

Veredicto: En este caso es mejor arrendar que comprar

Al analizar los flujos de caja, vemos que año tras año, los desembolsos hechos por quienes compran vivienda propia son mayores (casi el doble) que los hechos por quienes viven en arriendo. Sin embargo, quienes han comprado vivienda propia reciben un pago grande en el año 7 al vender el apartamento y beneficiarse de la valorización del inmueble. Desafortunadamente este pago no es suficiente para compensar los altos pagos hechos anteriormente.

Hay un aspecto adicional a tomar en cuenta que refuerza nuestro veredicto y es que al comprar se está asumiendo más riesgo. Se tiene el riesgo de tener los recursos para hacer pagos mas altos cada año, se asume el riesgo de que el apartamento se valorice menos del 2.5% o que incluso se desvalorice, y se asume el riesgo de no poder vender el apartamento al final del año 7 por un precio adecuado para capturar el beneficio de la valorización. Por otra parte, cuando se arrienda un apartamento los riesgos son que la cuota del arrendamiento suba muy rápido o que el dinero en el banco gane un retorno menor del esperado. De darse alguna de estas situaciones es fácil cambiar de arrendador o de banco. Es decir, los riesgos son mucho más manejables.

Hay muchos otros supuestos que se pueden incluir para hacer este análisis más exacto, tales como comisiones e impuestos entre otros.

Si quieres cambiar los supuestos del análisis, puedes bajar el archivo de Excel (haciendo click aquí). Si quieres modificar el libro, suscríbete a nuestra lista de correo (haz click aquí) y envíame un email a leonardo.hernandez@pnlfinancecom y yo te enviare la clave del archivo.

Si te gustó este artículo deja un mensaje o compártelo dandole click a alguno de los botones abajo. Si no te gustó, deja un mensaje o escríbeme a leonardo.hernandez@pnlfinance.com y cuéntamelo para mejorarlo.

Un cordial saludo,

Leonardo Hernández

PnL Finance

Personalmente creo que el arriendo de vivienda es algo mucho mas rentable cuando no se tiene el dinero completo para la compra de la misma. A vece para muchas familias, los créditos hipotecarios no son la mejor solución ya que pagan mucho menos de cuota mensual que si fuera una renta, ya que la mayor cantidad de dinero solo es adicionada a los intereses y no al pago de la vivienda en realidad.

Totalmente de acuerdo. La tasa de interés es lo que pagamos por que nos alquilen la plata que usamos para pagar la vivienda. De modo que todo el interés pagado es un costo adicional al de la vivienda. Sin embargo para todos los que no tienen la plata completa para comprar vivienda un préstamo de vuelve un mal necesario.

muy buen articulo con tus comparativas y todo muy bien explicado. la pregunta es si tengo el dinero para pagar de contado, crees que seria una buena opcion? el otro dia estaba leyendo que seria una buena opcion pagar un 50 0 60 del valor en efectivo y lo demas pagarlo en años con un seguro de vivienda, que dices?

Depende de que uso alternativo le puedas dar al dinero. Si en lugar de pagar de contado puedes invertirlo en algo que te de un mejor retorno que la tasa de interes que te cobra el banco por la hipoteca, es mejor no pagarlo de contado.

Yo personalmente prefiero pagar lo que puedo de contado y minimizar la hipoteca, ya que inmediatamente me gano el costo de la tasa de la hipoteca que evito pagar. Hoy en dia es dificil encontrar inversiones que paguen mas que lo que me cobraria el banco por la hipoteca.

Cuentame que opinas y que decides.

Saludos

Pingback: Compras apalancadas y firmas de capital privado | PnL Finance

Pingback: En que debo invertir mi dinero? | PnL Finance